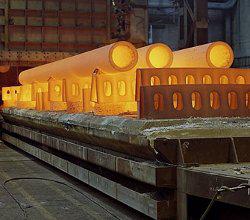

Обзор рынка труб

Следуя общим тенденциям украинского рынка металла, трубы плавно дешевели на протяжении июня и сохранили этот тренд в начале июля. Продолжающаяся стагнация внешнего рынка создает неблагоприятный на ближайшую перспективу фон для рынка внутреннего. Дальнейшее снижение цен на трубы будет спровоцировано не только урезанием отпускных расценок украинских металлургов, но и угрозой дешевых импортных поставок.

Как следует из рис. 1, электросварные и ВГП трубы росли в цене, начиная с февраля, вслед за г/к прокатом – главной составляющей себестоимости ВГП и электросварной продукции. Впрочем, если лист до конца весны подорожал почти на 2000 грн/т, то означенные виды труб не прибавили и 1500 грн/т. Это, очевидно, объясняется достаточно высоким ценовым уровнем, на котором трубы уже находились в январе, перед началом повышения расценок. Данный уровень сформировался в сентябре 2009 года, на волне тогдашнего ажиотажного спроса на металл. Таким образом, опережающий рост цен на листовой прокат этой весной сократил разрыв, и соотношение расценок между листом и трубами вышло на экономически обоснованный уровень. Достигнув к концу мая верхней точки, цены на рассматриваемые виды металла дружно пошли вниз. Что неудивительно – на мировом рынке к тому времени уже вовсю бушевал кризис перепроизводства, обваливший цены сначала на плоский прокат (рис. 2), а затем и на трубы, и вынудивший украинских металлургов в экстренном порядке снижать отпускные цены.

Рис. 1. Расценки украинского рынка на трубы и г/к лист (для партии металла массой 5 т, с НДС)

Рис. 2. Сравнительная динамика экспортных цен на плоский прокат и внутренних расценок на трубы |

Естественно, цены внутреннего рынка не спешат отражать всю глубину падения рынка внешнего, так как трейдерам невыгодно распродавать приобретенную на пике цен продукцию. За июнь трубы подешевели на 200-300 грн. Однако период низких цен внешнего рынка, судя по всему, затягивается. Хотя к началу июля вроде бы и наметились признаки долгожданной стабилизации, но однозначного, пусть даже и плавного роста цен это, по всей видимости, не принесет. Собственно, некоторый отскок мировых котировок от дна произошел в результате комбинации двух факторов. Первый – это физическая необходимость повышения расценок для рентабельной работы большинства металлургических компаний мира. Если бы не значительные запасы, созданные в результате весенней активизации производителей, цены на металл с учетом себестоимости были бы сейчас гораздо выше. Второй фактор – введение китайскими властями ограничений на экспорт металла с низкой добавленной стоимостью. Что должно было ознаменовать уход дешевого китайского металла с внешних рынков и послужить катализатором к долгожданному восстановлению ценовых уровней. Однако на практике оказалось, что китайские металлурги ушли через дверь, но вновь влезли через окно. Принятое правительством Поднебесной постановление оставило им лазейку – оно не распространяется на легированную продукцию. В том числе – на металл с микропримесями бора. Которые практически не влияют на себестоимость, зато их наличие позволяет обойти административные барьеры и вновь демпинговать на внешних рынках. В общем, хотя дальше ценам падать особенно некуда, ощутимо расти они вряд ли будут как минимум до конца лета, пока не закончится традиционный «мертвый сезон» на мировом рынке металла.

Для рынка внутреннего это означает затягивание периода резкого разрыва между мировыми и украинскими расценками на металлопродукцию, который составляет сейчас порядка 150 $/т. Подобная ценовая премия, безусловно, привлекает на внутренний рынок импортеров, которые не успели бы воспользоваться столь выгодным соотношением в случае быстрого восстановления внешних рынков. Но в результате затягивания спада им предоставляется возможность влиять уже на внутренние цены в Украине, предлагая более дешевую продукцию. В частности российские трубники дышат в спину своим украинским коллегам, хотя обычно бывает наоборот. Сложная ситуация вынудила многие украинские заводы существенно сократить выпуск трубной продукции в июне по сравнению с маем. Наиболее пострадавшими выглядят ММК им. Ильича и «Коминмет», сокращение производства труб на которых составило более 80%.

Трубы бесшовные, будучи совершенно обособленным сегментом, хотя и повторяли на протяжении последнего полугода общую тенденцию рынка металла, однако размах колебаний цен на них был все же менее значительным. Начиная с февраля, расценки на данный вид продукции выросли приблизительно на 900 грн/т, а к концу весны наметился слабый отрицательный тренд. Если в мае отпускные цены предприятий превышали 1100 $/т, то в июне бесшовные трубы производства «Интерпайп» предлагались по 930-1050 $/т, а продукция Днепровского ТЗ – по 980-1050 $/т.

Дальнейшее движение цен на украинском рынке почти наверняка будет носить отрицательный характер. При этом есть все основания предполагать усиление понижательного тренда к концу июля ввиду рассмотренных выше причин. Нельзя не отметить также фактор достаточно слабого спроса на внутреннем рынке. Это неудивительно – строительная отрасль, с которой сопряжена значительная доля поставок трубной продукции, в этом году плетется в хвосте начавшей было оживляться экономики. За первое полугодие объем выполненных строительных работ упал почти на 20% по сравнению с далеко не радужным первым полугодием 2009 года. В какой-то степени это закономерно. Если в прошлом году хотя бы достраивали то, что начали до кризиса, то в этом дело продвигается еще медленнее – в 2009 было не до закладки новых проектов. Счастьем для украинских трубников можно считать все еще функционирующие старые ГОСТы, которые не предусматривают использование в проектной документации пластиковых труб. Это несколько тормозит внедрение полимерной продукции на рынок, хотя с учетом все еще высоких расценок внутреннего рынка на металлопродукцию, пластик выглядит вполне конкурентоспособным.

Положение осложняется общей неопределенностью в украинском финансовом секторе. Несмотря на определенные положительные сдвиги, огромный фактический дефицит бюджета, неопределенность с судьбой рекапитализированных банков не могут не создавать напряжение в банковской сфере. Что, естественно, отражается и на активности кредитования реального сектора. Есть надежда, что после достижения договоренности с МВФ о сокращении бюджетного дефицита и наполнении его деньгами фонда, указанная нервозность спадет. Однако даже в лучшем случае возобновление активного кредитования строительной отрасли вряд ли следует ожидать ранее 2011 года. А значит, в ближайшие месяцы украинские трейдеры будут сталкиваться с достаточно слабым спросом на рынке труб.

Максим Рассоха

Комментарии

write a narrative essay write

viagra online shop in uk

levitra barata Viagra For

пацаны 1 сезон 4 серия

gay french dating minneapolis

gay french dating minneapolis

keto diet for cutting keto

low carb keto diet keto diet

Смотреть онлайн фильмы и

tadalafil buy tadalis

https://nextadalafil.com/

However if a person is put in

However if a person is put in

tadalafil peptide tadalafil

ivermectin 0.1 ivermectin

cost of stromectol medication

ivermectin medicine

ivermectin medicine

ivermectin price usa buy

where to buy sildenafil over

best cialis dose cialis going

ivermectin ireland where to

cialis cost cialis no

cialis cost cialis no

pharmacy evaluating exam

what are the side effect of

canadian pharmacy legit

certified canadian online

certified canadian online

canadian border pharmacy

canadian border pharmacy

buy generic viagra online

levitra drug class levitra

levitra drug class levitra

levitra drug class levitra

female viagra tablets in

best prices on cialis online

best prices on cialis online

top rx pharmacy online

top rx pharmacy online

mental illness prescription

diazepam online pharmacy

diazepam online pharmacy

diazepam online pharmacy

compare viagra vs cialis vs

viagra cost comparison best

Persantine best canadian

sildenafil online

sildenafil online

how is levitra different from

Отправить комментарий