Обзор рынка плоского проката: сентябрь 2009 г.

Мировой рынок плоского проката сорвался в крутое пике. Цены падают быстро. Веселая шутка о кризисе, который, нащупав дно, взялся за лопату, полностью описывает ситуацию в листовом сегменте рынка металла. Однако, несмотря на бурные процессы за рубежом, расценки на украинской торговой площадке невозмутимо росли весь сентябрь.

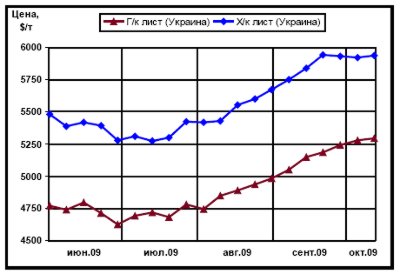

Действительно, как следует из рис. 1, весь август и большую часть сентября цены на г/к и х/к лист в Украине росли равномерно и однонаправлено. Некоторая стабилизация наметилась в первых числах октября.

Рис. 1. Цены внутреннего рынка на плоский прокат (с учетом НДС)*

Парадокса здесь нет. Нынешняя ситуация служит классической иллюстрацией тезиса о двухмесячном запаздывании влияния мировых тенденций на реалии украинского рынка металла. Не всегда очевидная в период относительно стабильных цен, данная тенденция четко проявляется при резких изменениях расценок.

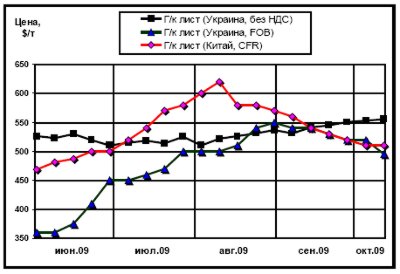

В сентябре украинский рынок отыгрывал июльские тенденции рынка мирового. Тогда, после установления определенной ценовой стабильности, трейдеры начали активно пополнять истощившиеся запасы, металлурги – сражаться за сырье, взвинчивая его цены. В результате расценки на металл, подталкиваемые растущей себестоимостью и оживившимся спросом, устремились вверх. При этом Китай неожиданно выступил не в традиционном для себя амплуа главного экспортера дешевого металла, а наоборот, стал торговой площадкой, на которой спрос намного превышал предложение и цены росли быстрее всего. Фактически возник ажиотажный спрос на металл (прежде всего листовой) и некоторое время ситуация развивалась по принципу самосбывающегося пророчества. Все ожидали роста цен — и они росли (рис. 2).

Главным толчком, сформировавшим подобное развитие событий, стали масштабные госинвестиции правительства Поднебесной в реальный сектор экономики. Однако достаточно быстро указанные процессы приобрели явно спекулятивный характер и цены на лист в Китае стали чуть ли не самыми высокими в мире. Это послужило толчком к росту расценок сначала в Юго-Восточной Азии, а затем — по всем ведущим рынкам (динамика роста и потребность в металле в регионе была такова, что ЮВА вновь стала основным рынком сбыта украинских металлургов: несмотря на транспортные расходы, наш металл оказался самым дешевым). Поскольку Китай считается главным бастионом «реальной экономики», многие металлургические компании мира, поверив в восстановление спроса, начали увеличивать объемы выпуска продукции. Но с наступлением августа, когда необходимый минимум запасов оказался восстановленным, оказалось, что цены на лист несколько завышены.

Рис. 2. Сравнительная динамика расценок на г/к лист в Китае и Украине*

* – цены украинского рынка указаны для партии металла массой 5 т

Снижение расценок, начавшееся в Китае в первых числах августа, было воспринято рынком спокойно — как естественная коррекция после бурного роста. При этом большинство ведущих японских, корейских и европейских производителей не только не пересмотрели планы по повышению цен, но продолжали увеличивать выпуск продукции, питая надежды на оживление в четвертом квартале. Поплатиться за это пришлось всем, причем достаточно быстро. Когда китайским металлургам (после падения спроса) стало тесно на своем собственном рынке, они предпочли не снижать производство, а пойти походом на мировые рынки.

Партией и правительством Поднебесной сегодня принимаются достаточно жесткие меры по претворению в жизнь программы сокращения устаревших производств, что, по идее, должно нивелировать риск китайской угрозы для внешних рынков (путем сокращения выпуска продукции). Вполне возможно, что в скором времени это и произойдет, но на данном этапе прослеживается неэффективность сугубо административных мер по сравнению с ранее применявшимися относительно рыночными (речь идет об экспортных пошлинах на металл, отмененных китайским правительством в разгар кризиса с целью поддержать своих металлургов на плаву). Теперь они пришлись бы весьма кстати для остальных участников мирового рынка проката, и, прежде всего — для основных конкурентов китайцев в сегменте дешевого металла, т.е. украинских производителей.

После разворота китайских производителей вовне, новости мирового рынка плоского проката напоминают сводки с театра военных действий. Пали Корея и Вьетнам, сдалась Индия, а к концу сентября Китай победоносно вышел на рынки Персидского залива и Западной Европы. На рис. 2 показана динамика расценок на лист в Китае (с доставкой) и экспортных цен украинских производителей. Как видим, на сегодняшний момент они равны, а это означает, что конкурентоспособность украинского металла относительно китайского определяется транспортным плечом.

Поскольку территориально Индия расположена ближе к Китаю, чем к Украине, индусы, еще недавно являвшиеся одним из основных импортеров украинского листа, уже переориентировались на китайский прокат. В странах Персидского залива украинские цены еще могут поспорить с китайскими, но в ближайшее время расценки металлургов Поднебесной будут только снижаться, увлекая за собой украинский экспорт (а значит – и цены внутреннего рынка, напрямую зависящие от внешнего спроса на наш металл).

Отдельно отметим, что дело не только в расценках, но и в объемах. Достаточно трудно компенсировать практически мгновенную утрату рынка Юго-Восточной Азии, даже если отчаянно демпинговать на ближнем Востоке (в ЕС особенно не подемпингуешь – с рынка выбрасывают только за мысли об этом). Поэтому на внутреннем украинском рынке неизбежно образуется излишек продукции, который, учитывая малую емкость украинской торговой площадки, «придавит» цены на ней не только сейчас, но и в среднесрочной перспективе. На этом фоне незначительные положительные тенденции в отечественном машиностроении не могут компенсировать затоваривания рынка, и динамика расценок достаточно долге время будет депрессивной.

Собственно, нынешняя стабилизация цен на плоский прокат – прямое следствие перелома на мировых рынках двухмесячной давности. Вопрос в том, будет ли дальнейшее снижение на украинском рынке пропорционально ценовому штопору на рынках внешних или произойдет более плавно? Насколько ощутимо оно будет в абсолютном выражении? Впрочем, так как повышение, вызванное летним ростом на мировых рынках, в Украине было относительно небольшим (на 50$/т за два месяца), то и снижение расценок вряд ли будет столь глобальным. Как показывает практика, в периоды спада определяющим фактором для уровня цен в Украине являются расценки на импортный прокат. Занимая несущественную долю рынка, он, тем не менее, не дает украинским металлургам монопольно устанавливать выгодные для себя расценки.

На сегодня самым дешевым является китайский лист. Нынешняя разница между ценами, по которым он продается в ЮВА и украинскими расценками, очищенными от НДС, близка к стоимости доставки в Украину из Китая (т.е., цены гипотетического импорта из Китая пока что равны ценам нашего внутреннего рынка). Так как эксперты прогнозируют в ближайшее время снижение китайцами цен на 20-30$/т, это, пожалуй, и можно считать ориентиром для падения расценок украинского рынка в октябре-ноябре. Насколько оправдаются подобные прогнозы – покажет время.

Максим Рассоха