Общий обзор рынка металла: сентябрь 2009 г.

Сентябрьская динамика украинского рынка металла была на удивление однонаправленной – все виды проката выросли в цене. При этом темпы увеличения расценок были вполне сравнимы с динамикой докризисных времен. Можно ли считать, что рынок восстанавливается и впереди нас ждет светлое, хоть и инфляционное будущее?

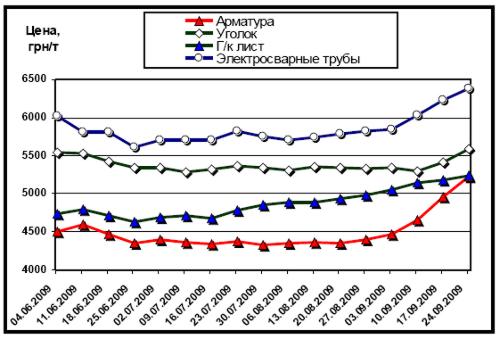

Рассмотрим рис. 1. В качестве маркеров различных сегментов рынка выбраны следующие товары: арматура и уголок (длинномерный прокат), г/к лист (плоский прокат) и электросварные трубы (трубный сегмент). Действительно, до начала осени устойчивым ростом отличался только г/к лист, а вот с первых чисел сентября начался взрывной рост на остальных направлениях. И если плоский прокат сохранил динамику предыдущих месяцев, увеличившись в цене на 280 грн/т (5,7%), то арматура в течение сентября подросла на 470 грн/т (10,8%). Уголок вырос в цене на 260 грн/т (+4,8%), электросварные трубы на 361 грн/т (6,26%). Анализируя рис. 1 можно прийти к выводу, что наибольшую динамику расценок показали те виды проката, которые являются одновременно основными экспортными позициями украинских металлургов. На рынке длинномерного проката таковой является арматура, рост цен которой подтягивает за собой уголок и другой длинномерный сортамент (на рисунке не показан). Плоский прокат «тянет» вверх цены на трубы, являясь для них основным сырьем. Таким образом, как и ранее, главным драйвером ценовых процессов внутреннего рынка является конъюнктура рынка внешнего. Кроме того, подобные соотношения указывают на то, что оживление металлопотребления за пределами Украины пока идет более высокими темпами, чем внутри нашей страны. Что естественно, ведь главным мотором нашей экономики остается металлургия, которая только сейчас начала понемногу выкарабкиваться из кризиса. Заработанные ею деньги по определению дойдут до того же строительства и оживят внутренний рынок с некоторой временной задержкой.

Рис. 1. Динамика расценок на отдельные виды металлопроката в Украине (средняя цена с НДС партии металла массой 5 т)

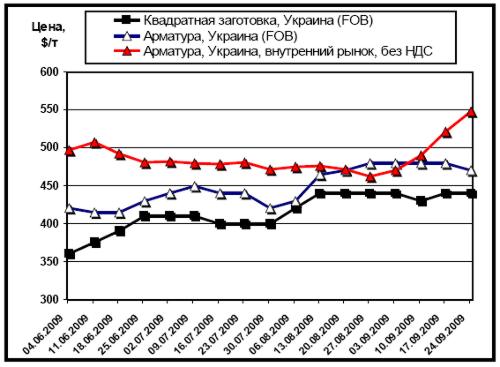

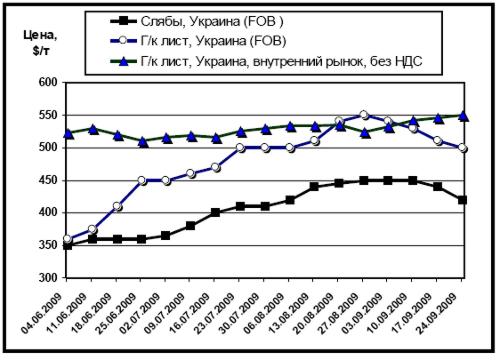

Как следует из рис. 2 и рис. 3 рост расценок на арматуру и г/к прокат на внутреннем рынке коррелирует с ценовой динамикой рынка внешнего, существенное удорожание арматуры на котором началось с конца июля, а повышение расценок в листовом сегменте не прекращалось с начала лета. На внутреннем рынке подобные тенденции отражаются с лагом в месяц-полтора — за это время заводы-производители успевают пересмотреть отпускные цены в соответствии с новыми реалиями, а трейдеры – выставить «свежие» прайсы потребителям.

Рис. 2. Динамика расценок внутреннего рынка на арматуру (цены в долларовом эквиваленте по курсу НБУ, без НДС) в сравнении с экспортными расценками украинских производителей на арматуру и квадратную заготовку (FOB)

Как видим, цены мирового рынка арматуры в последние шесть недель держатся на примерно одинаковом уровне, с тенденцией к снижению, а экспортные расценки на плоский прокат, достигнув максимума месяц назад неуклонно снижаются. Мы неоднократно освещали причины резкого подъема цен на листовой прокат – рудную лихорадку в Китае, которая взвинчивала цены на сырье и провоцировала трейдеров скупать металл впрок. Сейчас ситуация качнулась в обратную сторону. В Китае – перепроизводство металла, потребители делают только самые необходимые закупки, а цены на сырье, и, соответственно, себестоимость падают. Так что если в летние месяцы Поднебесная была импортером проката, особенно плоского, то на сегодняшний день перегревшиеся китайские производственные мощности превышают потребности внутреннего рынка, а снизившаяся себестоимость позволяет возобновить экспансию не только на рынки Юго-Восточной Азии, но и Ближнего Востока, Турции и ЕС. Стратегически не следует опасаться, что китайские металлурги выдавят с рынка всех остальных. У партии и правительства КНР нет желания расходовать драгоценные ресурсы и портить экологию для удержания статуса сырьевого придатка номер один. В Китае взят курс на сворачивание устаревших и неэффективных производств, а к экспорту стараются допускать только продукцию высоких переделов, хотя на время кризиса тут были сделаны некоторые послабления. Но не стоит забывать, что даже если китайские власти в соответствии со своими стратегическими планами начнут реагировать на увеличение экспорта из страны всего подряд и попытаются ограничить подобное безобразие, эффект подобные меры возымеют минимум через два месяца. Пока же дешевле китайского металла на мировом рынке только украинский, да и тот испытывает серьезное давление.

Рис. 3. Динамика расценок внутреннего рынка на г/к лист (цены в долларовом эквиваленте по курсу НБУ, без НДС) в сравнении с экспортными расценками украинских производителей на г/к лист и слябы (FOB)

В целом, можно сказать, что ожидаемого оживления мирового рынка металла в сентябре не произошло, напротив – все выжидают. И если с плоским прокатом все ясно – был бум, а теперь волна схлынула, то характер рынка арматуры более сложен. Летом особого спроса на длинномерный прокат не было, и цены росли, реагируя на общее оживление рынка металла. На осень прогнозировали значительную активизацию именно арматурного сегмента, но теперь все выжидают: оказалось, что летом цены выросли достаточно, чтобы не вызывать энтузиазма у потребителей (особенно когда есть надежда, что на волне спада рынка металла расценки понизятся в ближайшее время). На руку «медвежьим» прогнозам и запуск в строй ранее простаивающих производственных мощностей (как оказалось, преждевременный). В целом, с достаточной долей уверенности можно предположить, что ожидавшегося ценового рывка на мировом рынке арматуры не произойдет, и цены сохранятся на более-менее стабильном уровне. Что касается рынка плоского проката, то в Китае он, похоже, достиг дна. Следовательно — падение внешних рынков в ближайший месяц должно замедлиться до полного прекращения.

Что касается внутреннего рынка, то, как следует из рис. 2 и рис. 3, в сентябре расценки на металлопрокат в Украине впервые за долгое время превысили экспортные цены. Однако связано это, прежде всего с временным лагом в динамике внешнего и внутреннего рынков. Украинский рынок отыгрывает сценарии рынка мирового с опозданием в полтора месяца, поэтому достаточно логичным выглядит предположение о прекращении роста расценок на арматуру и плоский прокат в октябре. При этом достаточно резкий сентябрьский рост расценок на арматуру в дальнейшем может смениться некоторой коррекцией – если внешние рынки, наконец, не оживятся.

В целом, с достаточной долей уверенности можно предположить, что сентябрьскую динамику роста цен в этом году украинский рынок металла уже не повторит, а концу октября могут наметиться тенденции к их снижению.

Максим Рассоха